【貯金術】約500万円の奨学金をわずか4年で返済した貯金テクニックと注意点

無事に就職活動を終え、4月から晴れて新社会人!

頑張って稼いで豊かな人生を送るぞ!と気合い十分で臨もうとしますが、実は密かに大きな敵がいます。

そう…奨学金です。

学生時代に奨学金を借りていた方がいるかと思いますが、これまでは強い味方だと思っていた奨学金が急に牙を向いて敵となります。

日本学生支援機構の「平成30年度 学生生活調査」によると、奨学金を受給している学生の割合は

- 大学(昼間部):47.5%

- 大学院博士課程:53.5%

となっており、実は約2人に1人が奨学金を借りているのが現状です。

私も奨学金を借りていた1人ですが、奨学金第一種(無利子)が約250万円、第二種(有利子)が約500万円と社会人となった瞬間に「総額約750万円もの借金」を背負いました。

どら

どら奨学金って軽く見られがちだけど立派な借金だからね…

そんな借金まみれだった私ですが、大学卒業後、わずか4年で第二種(有利子)を完済することができました!

そこで今回は、私が実際に行ってきた貯金術について紹介したいと思います。

奨学金で人生が壊れることが無いようにしっかりと準備していきましょう!

私の年収とボーナスの有無

まずは私の属性紹介というか、前提条件を確認しておきましょう。

- 奨学金返済時の平均年収は約350万

- 賞与は年2回あり

- 実家暮らし(月2万円は親に渡していました)

- 第一種奨学金:約250万円

- 第二種奨学金:約500万円(これを4年で完済)

- 奨学金返済方法は「月賦返還」

ステップ1:返済総額の確認

私の場合、第一種(無利子)を借りる条件を満たしていましたが、それでも足りないということで第二種(有利子)も借りていました。

結果的に大学時代は毎月17万円以上の借り入れに。

消費者金融から毎月17万円借りてるんだ!なんて言ったら絶対に辞めておけ!と忠告されますが、奨学金は許されるから不思議な世の中です。

余談になりますが、大学卒業後に100万円程奨学金が余っていたそうなのですが、なんと私の親が実家のペンキを塗る費用として使っていました!

普通に考えてひどくないですか!?

奨学金の返済総額を確認

まずは敵をしっかりと理解しましょう。

日本学生支援機構から「これぐらい借金があって、毎月いくら引き落としますよ」と言った手紙が来るので、それを確認すれば大丈夫です。

参考までに令和二年度の貸与利率一覧の抜粋を引用掲載します。

貸与利率は年によって変わるので最新の貸与利率一覧はこちらよりご確認ください。

私は利率1.08%で借りていたので羨ましいです!

本題から少し外れますが、奨学金以外にも借金がある方(車など)は奨学金よりも、先に利率の高い方の借金を返済するようにしましょう。奨学金は借金であることは変わりありませんが、利率はかなり良心的であることも事実。奨学金は毎月の返済額だけきっちり払いつつ、利率が高い他の借金返済にまずは注力しましょう。

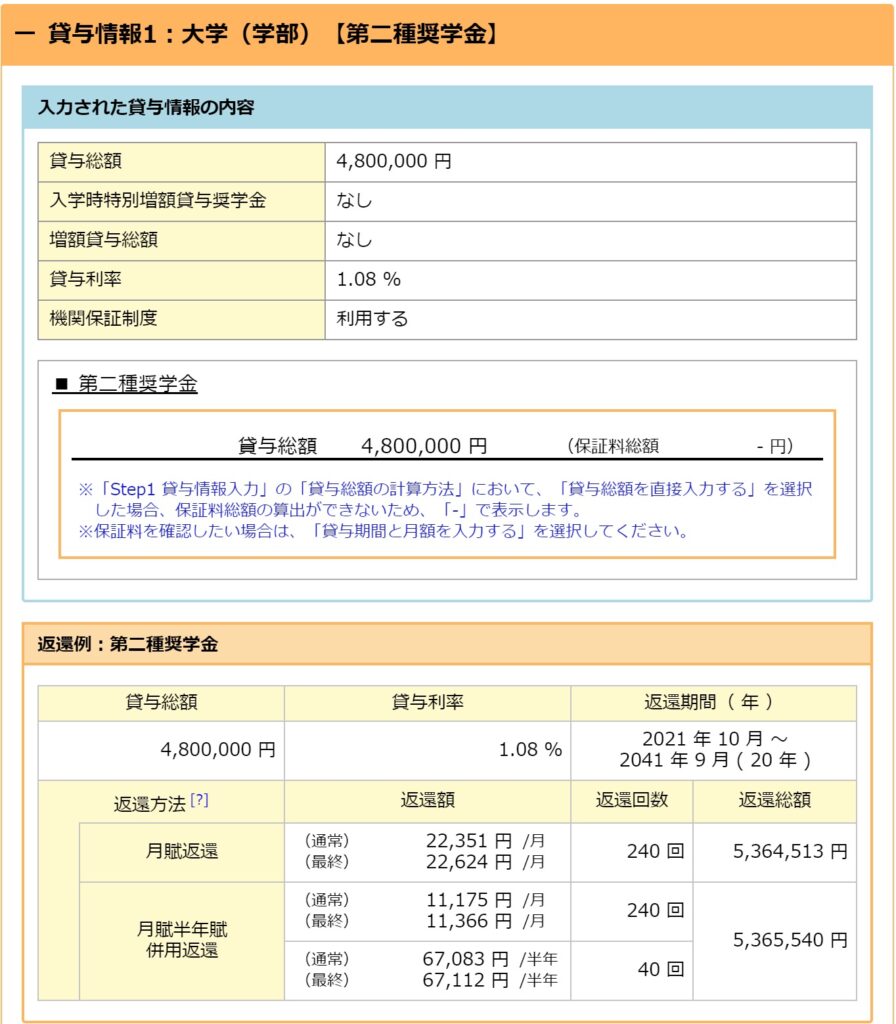

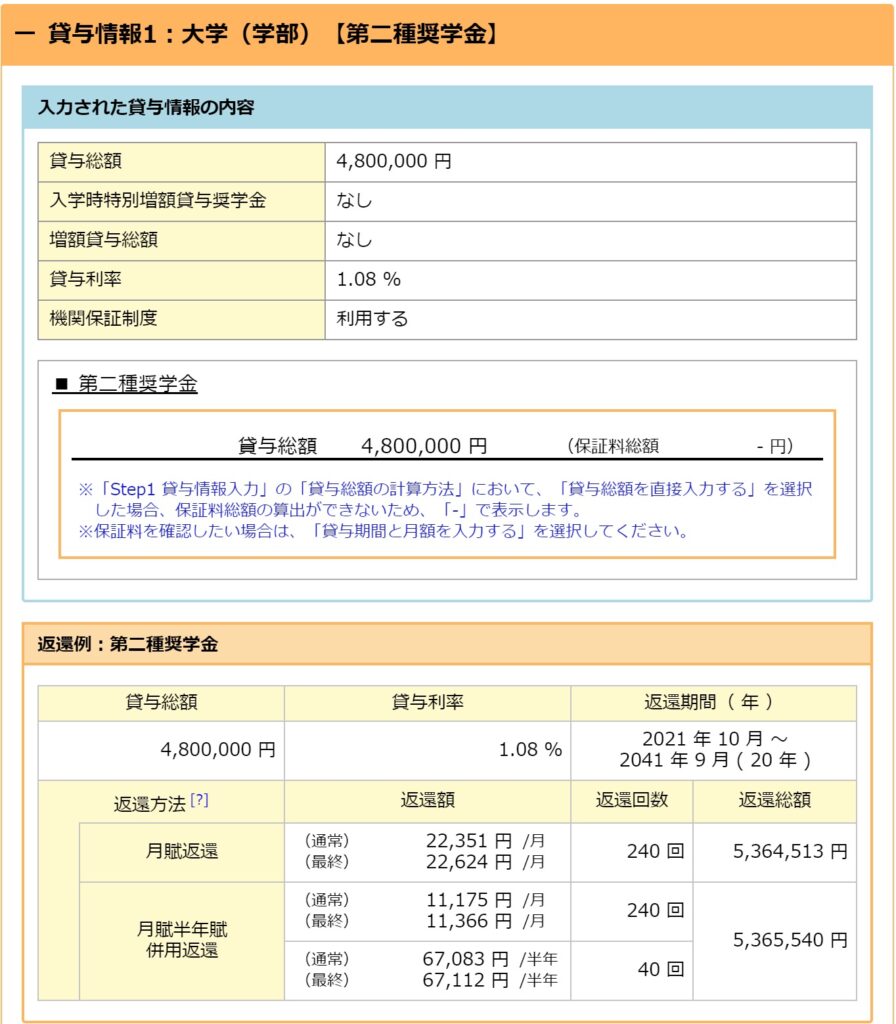

返還シミュレーションで返済総額を確認

もし利息分の含めた奨学金返済総額がわからない場合は、日本学生支援機構の「奨学金貸与・返還シミュレーション」を使用してみましょう。

返還期間は異なりますが、参考までに私の第二種奨学金の返済期間と返済総額です。

貸与総額4,800,000円が利息込みで20年後には5,364,513円。

つまり、利息分だけで56万円と20代社会人の約3か月分の給料が吹き飛びます。

リボ払いの金利15%なんてダメ絶対ですからね!

第二種奨学金返済が最優先

私の様に奨学金第一種、第二種を同時に借りている人は少ないと思いますが、一応触れておきます。

第一種は無利子なので借金そのものがこれ以上大きくなることはありません。

従って、第一種と第二種両方を借りている人は第一種はひとまず放置し、有利子の第二種の完済を目指すべきです。

後述しますが、奨学金返済開始初期の段階で繰り上げ返済をすればするほど大きく返済総額を減らすことができます。

ステップ2:貯金テクニック公開

前置きが長くなりましたが、具体的に私が奨学金を4年で返済した貯金テクニックと注意点を紹介します。

給料日に手取りから3万円を別口座に移す

誰でもできる簡単な貯蓄術です。

お金のベストセラー本「バビロンの大富豪」にも紹介されている格言

『収入の10分の1を蓄えよ』

とありますが、私がこの格言を知ったのは奨学金を返済し終わった数年後です。

結果的に私はこの格言以上となる月3万円を貯金していましたが、実体験的にもこれが効果的な貯蓄術であることは間違いありません。

カギとなるのが ”給料日に” の部分です。

給料の使う前に別口座に移すことで “3万円はそもそもなかったもの“ と考えます。

お金があるとわかったら使ってしまうのが人間の本能だからですね。

“なかったこと戦術” かなり効果的です!

実家または社宅・寮を活用する

奨学金を支払っている社会人の数年のうちは実家を利用するのも手です。

もしくは福利厚生がしっかりしているのであれば、社宅や寮を利用してとにかく家賃を削りましょう。

1人暮らしをするとわかりますが、毎月の固定費の中で一番大きいのは家賃です。

この家賃分を削減し、奨学金返済に充てることができれば奨学金早期返済がグッと近寄ります。

私も第二種奨学金を返済し終わるまでは実家で過ごし、完済してから1人暮らしを始めました。

通信費を見直す

もし通信費で月5,000円以上支払っている方は黄色信号です。

近年のスマホ料金値下げ合戦により大手キャリアを含め、大幅に値下げしていますのでこれを利用しない手はありません。

安定したネット接続&ほぼ無制限(20GB)の環境を確保したいんだ!と言う方は、大手キャリアの格安プラン『ahamo』を利用すれば月3,000円程度の通信費でストレスの少ない快適ネットライフが楽しめると思います。

私は楽天経済圏を積極的に活用しているので『楽天モバイル』を利用し、ポイントで通信費を支払うことにより、日々の現金出費を減らすことができています。

辛いのは最初の設定時だけ!頑張ろう

賃貸で部屋を借りている方は、月々の電気代も見直せるとさらにGOODです。

賞与(ボーナス)は全額奨学金返済へ

私の場合、ボーナスはそもそもなかったことにしてその全てを奨学金の返済に充てました。

給料日に別口座へ移す理屈と同じです。

そもそも今はボーナスを支給しない企業も多いので、それをあてにした生活をしていると先々苦労します。

私の友人が奨学金返済方法を「月賦・半年賦併用返還(ボーナス月に多く支払う返還方法)」に設定していましたが、就職した企業がボーナス無しだったので、半年に一回恐怖がやってくると言っていました。

日々の給料だけで過ごせるような家計管理ができると、心理的な余裕は大きいです。

家計簿をつけよう

これまで色々と述べてきましたが、大前提として…

自分が月にどれくらい使っているかを知らなければ効率的に貯金をすることは不可能です。

とはいえ、今まで一度も家計簿をつけたことが無い方にとって、紙の家計簿やエクセルでの家計簿管理はとってもハードルが高いです。

きっとレシートの束が嫌になるはず

ということで、ここは便利ツールを利用してみましょう!

私も使っている、おすすめの家計簿アプリは『マネーフォワードME』です。

最初に銀行口座やクレジットカードをこのアプリと連携するだけで、ほぼお金の動きが把握できます。

現金を使用した時は自分で入力する必要がありますが、それ以外は全て自動的に使用した金額や収入が家計簿に登録されるので、キャッシュレス化が進む今日においては最強のアプリと言っても過言ではありません。

マネーフォワードMEには、無料版と有料版の2つがありますが、大きな違いは以下の通り。

おすすめは有料版一択

無料版では、登録できる口座やクレジットカード数が4件と少なく、せっかく作った家計簿が過去1年分しか閲覧できないのは悲しすぎます。

何よりできれば毎日家計簿アプリを確認して、お金が貯まる喜びを味わってもらいたいのに、広告が表示されるとアプリを開く気が失せます。

月額500円のマネーフォワードMEの有料版を導入するメリットは以下の通り。

- 自分の銀行口座を含めた総資産が明らかに

- 各銀行口座の残高把握が容易になる

- 月毎のクレジット引き落とし額が一目でわかる

- 日々お金が貯まっていく感覚が身につく

- 家計簿アプリを開くのが楽しくなる

- 支出が明らかになるので無駄遣いが減る

とはいえ、いきなり有料版を登録するのは気が引けると思いますので、まずは無料版をインストール⇒いくつか口座連携をしてみてください。

自分の所持しているお金が一覧化されている感覚はとても心地よいと思いますので!

貯金だけではなくたまには浪費することも大切

ここまでのことを実践できた方は、まず間違いなく最低でも数万円の貯金に成功していると思います。

ここからは貯金とお金を使う楽しさのバランスを考えていきましょう。

お金を貯めるためにとにかく節約しなきゃ!と心理的に追い込むことで、近い将来お金を貯めることは辛いこと、苦しいこと…と苦手意識が芽生えてしまいます。

私の場合、そもそも物欲があまり無いのもあったため、自然と無駄遣いすることなく結果的にお金が貯まりわずか4年で約500万円の奨学金を返済することができました。

それでも年に1~2回は旅行に行ったり、初任給で親を高級なレストランに連れて行ったりと使うところはしっかり使っていました。

貯まるステップでしっかりと貯め、使う時はしっかりと使えるようになるとストレスなく貯金に励むことができます。

私の場合、社会人1年目はストレスで遊ぶ気も起きませんでしたが…

ステップ3:早い段階で繰り上げ返済をする

ステップ2でまとまった貯金が捻出できたら、早いタイミングで繰り上げ返済をしましょう。

早期に繰り上げ返済をすることで支払利息の軽減に繋がり、トータルの返済額を減らすことができます。

ここで、私の例を見てみましょう。

第二種奨学金480万円(利率:1.08%)を20年で返済する場合、月々の返済額は22,351円となります。

- 返済開始月:1回目

- 返済が進んだ5年後:60回目

- 返済が進んだ10年後:120回目

この場合の返済額内訳を確認すると以下の様になります。

| 返済回数 | 月々の返済額 | 元金 | 利息 | 据置期間利息 | 奨学金の残元金 |

| 1 | 22,351円 | 17,926円 | 4,320円 | 105円 | 4,782,074円 |

| 60 | 22,351円 | 18,904円 | 3,342円 | 105円 | 3,695,348円 |

| 120 | 22,351円 | 19,952円 | 2,294円 | 105円 | 2,529,435円 |

表の “利息” 部分をご覧ください。

表の初回は利息分として、月4,300円近く払っていましたが、5年後では月約1,000円、10年後では月約2,000円ほど段階的に減額されているのがわかると思います。

続いて、こちらの表をご覧ください。

| 返済回数 | 返済額 | 元金 | 利息 | 据置期間利息 | 利息減額分 |

| 1-60 | 1,093,026円 | 1,086,726円 | 0円 | 6,300円 | 約230,000円 |

| 61-120 | 1,153,292円 | 1,146,992円 | 0円 | 6,300円 | 約170,000円 |

先述した通り、繰り上げ返済を行うことで利息の支払いをスキップすることができます。

仮に、初回返済から約110万円を繰り上げ返済する場合、返済回数1-60回の利息分として概算ですが、約23万円減額することができます。

そして、5年後の返済回数61回目に約110万円を繰り上げ返済する場合、返済回数61-111回の利息分として概算ですが、約17万円程の減額することができます。

つまり、何が言いたいかというと…奨学金返済開始直後では利息分が重くのしかかるため、最初に大きく繰り上げ返済をすることで『利息の大幅な減額=奨学金の総返済額を大きく減らせる』 ということに繋がります。

最初に奨学金返済を頑張るのはこのためです

第一種奨学金は繰り上げ返済するメリットはなし

繰り上げ返済をすることで支払利息の減額に繋がりますが、第一種奨学金は無利子なので特にメリットはありません。

むしろ保有する現預金が減ってしまうという面では、デメリットの方が大きいかもしれません。

第一種奨学金を繰り上げ返済するのを優先するよりも、生活防衛資金(働けなくなっても半年から1年は生きていける生活費)を貯める方が重要です。

第二種奨学金完済 ≧ 生活防衛資金用の貯金 > 第一種奨学金完済

私の場合は何としてでも第二種奨学金を完済することを優先しました。

しかし、働けなくなるリスクが高い職業に就いている方(フリーランスや派遣社員等)は、生活防衛資金をまずは確保することが大切になってきます。

ステップ4:投資は奨学金返済後の方が良い

最近は株高の影響もあり、若い世代から株式投資の世界に足を踏み入れる方も多いと思います。

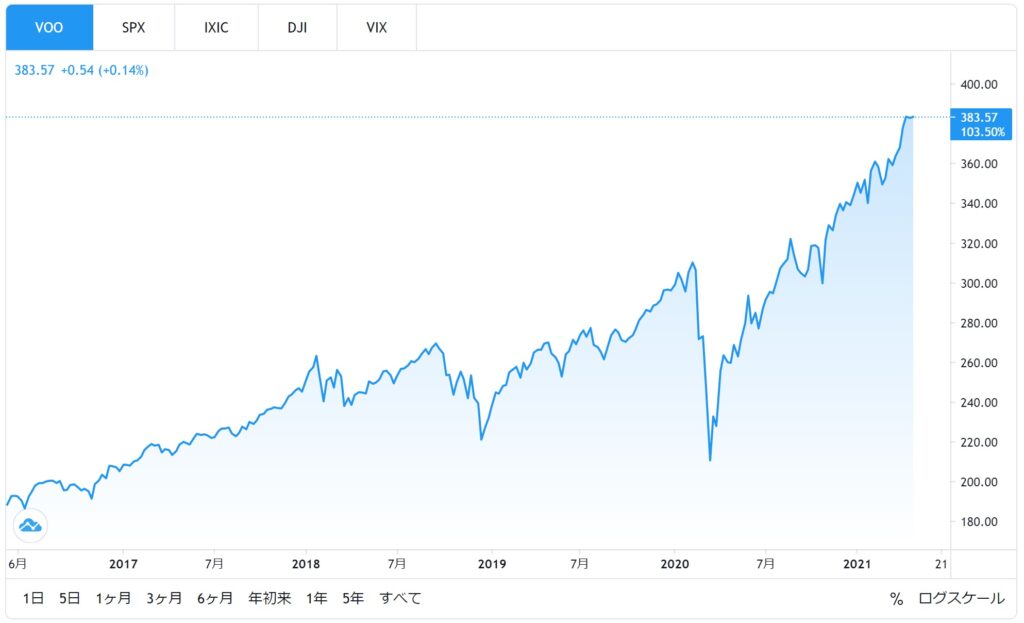

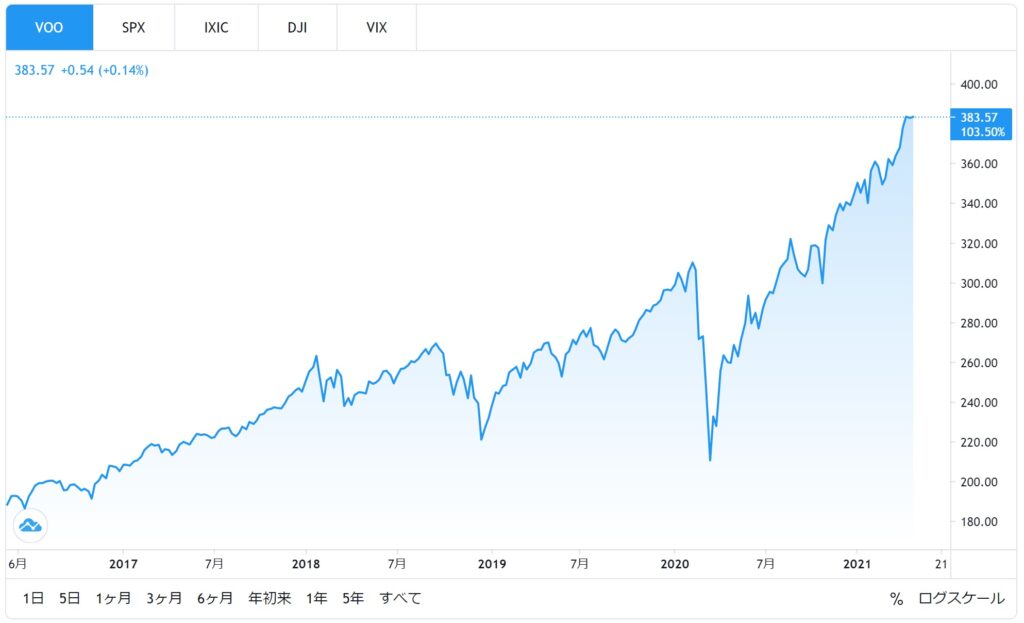

例えば、投資信託でS&P500指数(米国の優良企業500社)に投資することで年平均で約6~8%のリターンが得られると聞きます。

奨学金の利率は高くても1%だから、投資して増やした方が良いのでは?

こう考えたくなりますが、これには落とし穴があります。

15年~20年の長期で投資した場合、年単位でならしてみたら平均が6~8%に収まる可能性が高いということです。

毎年必ず年利7%程上昇していくのであれば、奨学金返済よりも投資した方が良いですが、コロナショックのような暴落に見舞われ、-20%もの暴落を経験する場合もあります。

もちろん過去の経験から、下記のチャートの通りS&P500指数は暴落に見舞われても、時間と共に回復し、常に右肩上がりで最高値を更新しています。

問題は奨学金の返済は株式投資が好調だろうが、暴落しようが待ってはくれないということです。

「ちょっと今、株式相場が暴落しているので奨学金の返済を猶予して欲しい」なんて言っても当然厳しいですよね。

投資は余剰資金で行うのが鉄則です。

私の場合は繰り上げ返済を何度も行ってハイペースで奨学金を完済し、その後にしっかりと生活防衛資金を貯めた後に投資を始めました。

繰り上げ返済をすることで第二種奨学金の利率分:1.08%を支払う額が減るという点においては「繰り上げ返済こそ投資の一種」と考えることもできますね。

まとめ

私が4年で約500万円の奨学金を返済したテクニックと注意点を解説しました。

- 奨学金の返済総額を確認(第二種奨学金の場合は利率込みで)

- 奨学金第一種と第二種両方返済なら第二種を優先的に

- 給料日に手取りから3万円を別口座に移すこと

- 実家または社宅・寮を活用するのも選択肢

- 通信費を見直す(できるなら光熱費も)

- 賞与(ボーナス)は全額奨学金返済へまわす

- ざっくりとした家計簿をつけて収支を把握

- 貯金だけではなくたまには浪費することも大切

- 奨学金は早い段階で繰り上げ返済をする

- 投資は奨学金返済後の方が良い

貯金や家計簿を使った収支管理は慣れるまでは苦しいし、面倒だと感じると思います。

とはいえ、これからのライフプランを考えるうえで奨学金という存在はとても不快に感じます。

30代に近づくと結婚や出産、人によってはマイホームの購入と大きな出費が連続します。

その前の20代の時に貯金テクニックを磨き、お金に少しでも苦労しない生活を歩むことができればいいなと思います。

それではー。

にほんブログ村