【要注意】30代前半で資産3,000万円を築いた著者がやめたこと10選【貯金術】

こんにちは!『どら(@otoku_kakeibo)』と申します。

私は”45歳で純資産1億円を目指す” を目標に、日々節約・貯金・投資に励んでいます。

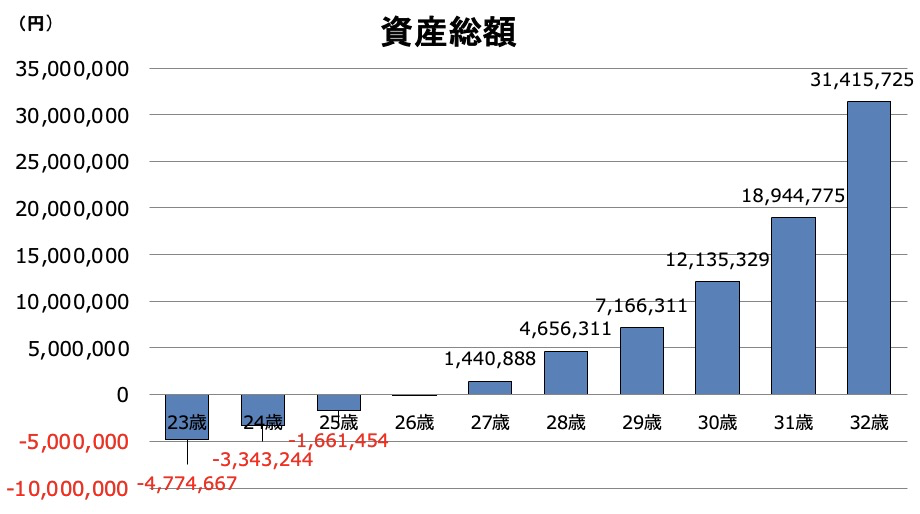

純資産1億円なんて夢物語を語っていますが、私は社会人スタートと共に約500万円の奨学金を背負う借金地獄に見舞われましたが、徹底的に貯金・節約を励み、わずか4年で奨学金を完済しました。

その勢いのまま29歳で貯金1,000万円を達成、そしてコロナショック後の株式相場の大幅上昇に上手く乗ることができ、32歳で純資産3,000万円を達成することができました。

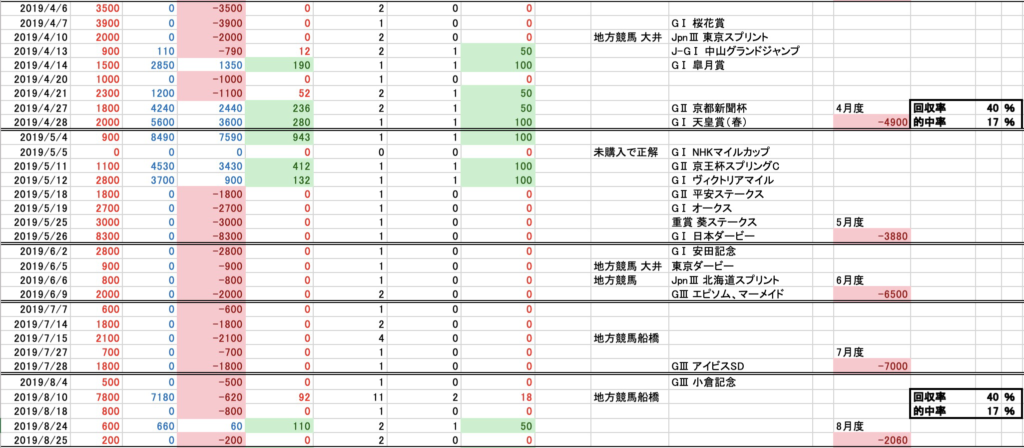

新社会人から資産3,000万円を築くまでの資産推移を以下のグラフにまとめました。

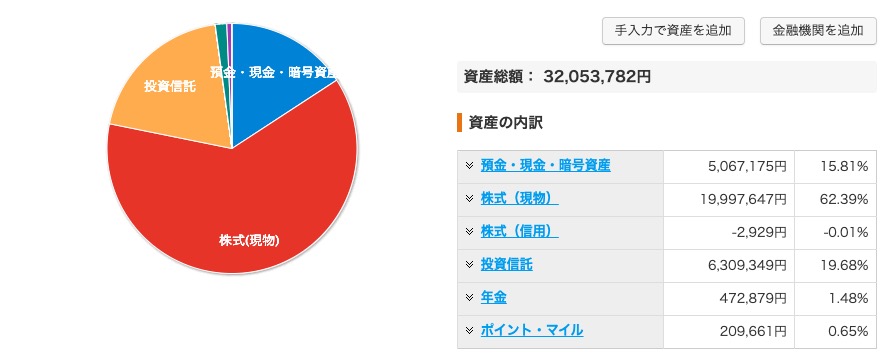

もしかしたら「こんなのエクセルで数字を入力しただけで嘘に決まってる!」と思う方もいるかもしれないので、資産を自動集計してくれるマネーフォワードMEの資産総額を公開します。

この記事を読んでみたいなと思った方は、これから資産形成を頑張りたい!もしくは貯金をはじめてみたけど、何だかお金が貯まらない…何か具体的な秘訣はないか?と気になったのではないでしょうか?

私の資産の推移を見て頂ければ分かる通り “貯金はいきなりドカン!と貯まるものではなく、お金に関する日々の小さな習慣の積み重ねによって少しずつ築いていくもの” になります。

どら

どらまぁ資産1,000万円を超えてからは投資によって資産が爆増していますが

「別に無駄遣いをしているわけじゃないのに、全然お金が貯まらない…」と悩んでいる方は、もしかしたら”日々の小さな習慣の中で、貯金から遠ざかる行動を無意識にしている可能性がある” かもしれません。

そこで本記事では、30代前半で資産3,000万円を築いた著者がやめたこと10選と題し、著者の体験談を踏まえながら紹介していきたいと思います。

- 100万円、500万円、1,000万円の貯金を目指している方

- なぜかお金が貯まらないと悩んでいる方

- 資産3,000万円を築いた人の節約・貯金の考え方が知りたい方

こういった方々にとって有益な内容になると思いますので、最後までご覧頂ければ幸いです。

結論:やめたこと10選

では早速結論からお話していきましょう。

私が資産形成のためにやめたこと10選を紹介していきます。

- 見栄を張る

- コンビニでの買い物

- 自動販売機の利用

- 目的のない買い物

- 衝動買い

- 公営競技(ギャンブル)

- ATMで手数料がかかる取引

- 職場飲み会への参加

- 土日・祝日のゴルフ

- クレジットカードの分割・リボ払い

見栄を張る

これを先頭に持ってきたのは、資産形成に大きな大きな影響を与えるからです。

そもそも見栄を張るの意味は “周りに対して、自分をよく見せようと外観を飾る” ことです。

この”周りに対して” というのがキーポイントで、要するに他人からいいね!と評価してもらいたいという気持ちが先行し、自分がどうしたいのかという主体性が薄れることを意味します。

他人の評価 >> 自分がしたいこと

具体例として私の体験談を挙げて行きますね。

私は本業の仕事柄、医師の方々と一緒の駐車場に車を停めることが多いのですが…想像通り、お医者様はやはり誰もが憧れるような高級車に乗っており、服装や手荷物もブランド品でガッチガチに決まっていることが多いわけです。

もちろん私は医師のような高年収の士業ではないため、良いなぁとは思いつつも年収が違うんだからしょうがないと割り切れるのですが、こういった高級車やブランド品を目にした “私の上司や同僚が影響を受ける” わけですね。

そして数ヶ月〜数年後…医師の高級車やブランド品の影響を受けた私の上司や同僚が、ローンを組んで高級車を買ったり、ブランド品を身につけるようになるわけですよ。

その後は予想通り「みて!新車買ったんだ!かっこいいでしょ!買わないの?」とか「ユニクロとかGUなんてダサいよ…もっとおしゃれしなきゃダメだよ!」なーんてマウントを取りに来るわけですね。

資産形成に本格的に取り組むまでは「確かに貯金もあるし、車だけでも買っちゃおうかな」なんて揺らいだ時もありましたが、私の目標は “45歳で資産1億円を築き、あわよくばサイドFIREしたい!” であると再認識。

「田舎なので車は生活必需品ですけど、私は前向いて走ってくれればそれだけで十分派なので」とバッサリ切って(まじでそう伝えています)、マウンティング合戦から離脱しました。

マウンティング合戦には終わりがないですからね…

ちなみに興味深いなと思ったのが、医師は他人に対してお金をもっているアピールをほとんどしないんですよね(もちろん例外もいるけど)。

医師のような本当のお金持ちは自慢なんてしないけど、ちょっと背伸びしたなんちゃってお金持ちは他人に対して優越感を味わいたいがためにマウンティングをしてくるんだな…と感じました。

対策法

この “見栄を張る” への対策法は

自分が本当にどうしたいのか主体性を持って行動する

これが重要になります。

資産形成に本格的に取り組んでからというもの、もうぶっちゃけ他人がどんな車やブランド品を持っていても羨ましいという感情は一切なくなりました。

むしろ、そのお金をインデックスファンドや高配当株投資にまわせたらどれだけ資産形成に貢献できるか…ましてやカーローンで金利分を吸血鬼にように吸われていると考えると、もう気持ち悪くて仕方がないとすら思っています。

でも職場での人間関係も大切ですし、人それぞれ価値観は違うということを認識していますので、マウントを取ってきたら

「おー!いいですね!羨ましいです♪」

と心にも無いことを述べて、相手に気持ちよく語らせるようにしてします。

相手の価値観で生きると疲れるのでやめましょう

コンビニでの買い物

コンビニでの買い物をやめることで確実にお金が貯まりやすくなります。

いやそんなのわかってるよ!と、貯金・節約本を読んでいれば1回は目にする内容だと思いますが、このコンビニの魅力って恐ろしいですよね…

- 毎月生み出される魅力的な新商品

- どこに言ってもレイアウトが似ているため商品を探す手間が省ける

- 100円ちょっとで飲めるコンビニコーヒーが美味しい

- コンビニ独自のデザートが美味しい!

まだまだコンビニの魅力は挙げられますが、この辺にしておきましょう。

私も一時期はコンビニのお弁当やホットスナック、デザートが美味しすぎてよく食べていました。最近ではアプリで値引きクーポンも配布され、キャンペーンも定期的にやっており、客引きスキルもどんどん上がっているような気がします。

ただ、知っていると思いますが、コンビニで売られている商品はスーパーやドラッグストアで売られている同一商品と比較しても明らかに割高です。

スーパーやドラッグストアで買える商品(ペットボトル飲料やお菓子)がコンビニでは1.5倍の値段で売られていて、それを平気で買っている人がいるんですよね。

今ではなんでスーパーよりも品揃えが悪くて、割高のコンビニでお金を落とすのか意味不明と思えるようになりました

コンビニ独自の商品も最近は値上げラッシュで、私が大好きだったセブンイレブンのからあげ棒は以前税込み105円で売られていた気がしますが、今ではなんと税込み180円超え…これは高すぎる。

お昼ごはんにお弁当と飲み物、そして食後のコンビニデザートを購入するだけで余裕で1食1,000円を超えます。

これを1ヶ月の出勤日である20日として計算すると、”月に20,000円の浪費、年間で240,000円もの浪費” となり、貯金からは程遠い生活を送っているのがよくわかると思います。

対策法

この “コンビニでのお買い物” への対策法は

コンビニには近寄らない!を徹底すること

これがシンプルですが効果的です。

同じ品質・サービスが提供されるのであれば、少しでも安いほうが良くないですか?

例えば、高額な家電を買いたいと思ったとき、ネットで最安値を調べたり、複数店舗に相見積もりをして、少しでも安く購入しようと考える方が多いと思います。

コンビニも同じです。最安値を狙えというわけではありませんが、明らかに割高とわかっているコンビニで買い物をするよりはスーパーやドラッグストアで同じ商品が安い値段で買えるのであれば、そこで買ったほうがお得ですよね。

コンビニは何買っても割高!認識しましょう

ちなみに私は職場でお弁当を持参しているのですが、お弁当を持ってくるのを忘れてお昼ごはんが無い!という状況でもコンビニでお昼ごはんを買うくらいなら食べない方がマシ!と思って、お昼ごはんをスキップすることもあります。

朝も食べないので朝昼絶食ですね。人間以外と食べなくても水分さえ取れればなんとかなるもんです。

さすがにこれは職場の人に朝昼抜きはやばいんじゃない?と心配されてしまったので、やりすぎかと思いましたが、伝えたいのは “それくらいの覚悟を持って絶対にコンビニには近寄らないようにしている” ということです。

自動販売機の利用

コンビニと近い話になりますが、自動販売機の利用も控えることでお金が貯まりやすくなります。

理由は単純に高いからです。

あ、ちなみにここで話している自動販売機はどこでも買えるような飲料に絞った話になります。

つい先日、羽田空港に早めに着いたので適当にぶらついていたら、いろんな自販機があってつい写真をパシャリ。

最近は色々な自動販売機があって面白いですね!

こういった自販機は浪費として割り切っているのであれば全然ありだと思いますが、どこに行っても買えるような商品をわざわざ割高なお金を払って買うのはやめましょうぜという話です。

スーパーやドラッグストアで100円以下で買えるコーヒーやジュースが150円前後で売れている…うん、たしかに差は数十円しかありませんが、塵も積もればなんとやらという感じです。

もっというと、私は職場に持参するコーヒーは家で淹れて水筒を持参するスタイルを取っているため、1杯あたりおよそ20円程度で済んでいます。

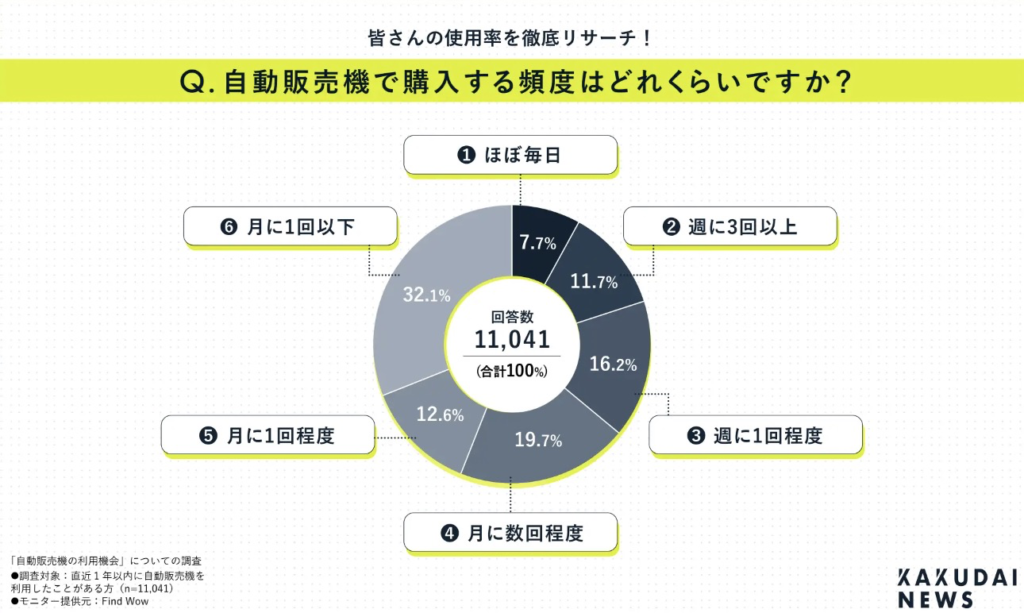

自動販売機の利用機会について10,000人以上を対象としたデータによると、週に1回以上自動販売機を利用する方が35.6%もいるということです。

週5日勤務で毎日1本130円の飲料を自動販売機で購入する場合と、水筒を持参した場合で年間の支出を計算すると

なんと年間で26,400円も差がつきました。

私は水筒に入れて持参するという少しの手間でこれだけの節約ができるのであれば、積極的に取り組んで投資にまわす、もしくは浮いたお金で家族との旅行資金に充てるために手間をかける価値はあると思っています。

やはり節約・貯金は小さな積み重ねが大切ですよね

対策法

この “自動販売機の利用” への対策法は

水筒を持参しよう!

これで行きましょう。

確かに初期費として水筒代がかかってしまいますが、費用は数千円です…これなら数ヶ月、自動販売機の利用をやめるだけで十分元がとれます。

最近は水筒の性能が良く、持参するだけで夏は常に冷たい飲み物が飲めて、冬は温かい飲み物が飲めるので、季節を問わずに最高の状態で保存できるのもメリットです。

私が愛用している水筒を参考までに紹介しておきますね。

600mlもいらない!という方はこちらがおすすめです。

一例としておすすめの水筒を紹介しましたが、水筒は種類が豊富なので自分にあった水筒を探してみるのも良いですね。

でも真空断熱と耐久性は最低限欲しいところです

目的のない買い物

なんとなく買い物に行って、帰ってきたら予想よりもお金を使っていてショック…なーんてことが皆様も経験があるんじゃないでしょうか?

コンビニと同じ話ですが、お店もどうやったら客引きをできるのか、どうやったらお金を落としてくれるのかをめっちゃ考えてレイアウトを組んだり、セールを行ったりしています。いわば客引きのプロフェッショナルです。

そんな中、なーんも考えずにショッピングに行ったら最後、何も買う気がなかったはずが気がついたらめっちゃお金を使っていたなんてことになります。

そして商品を買ってしまった後は「これは元々気になってたし、お得に買い物ができたから多少の出費はしょうがないよね!」と自分を正当化したいがための言い訳をします。

偉そうに語ってますが、これ自分の体験談です…

対策法

この “目的のない買い物” への対策法は

事前に買うものをリスト化する

これが効果的です。事前に買うものをリスト化することで、必要な物だけを購入することができ、無駄な買い物を抑制することができます。

節約できるだけじゃなく、目的の物だけ買ったらさっさと立ち去ることができるので時短にも繋がります。

最近ではネットでチラシをみることができるので、事前に特売品を確認し、スマホで購入するものをメモしてから買い物に行くようにしていきます。

買い物時間の短縮にも繋がるのでおすすめです!

衝動買い

今家にいる方は是非、周りを見渡してください。

身の回りに使ってないけどその時の勢いで買ってしまった商品や、そのときは良いと思ってネット通販でポチったけど、ダンボールに入ったまま未開封状態となっている商品はありませんか?

こういった商品の多くは大体 “衝動的に購入してしまった物” が多いです。

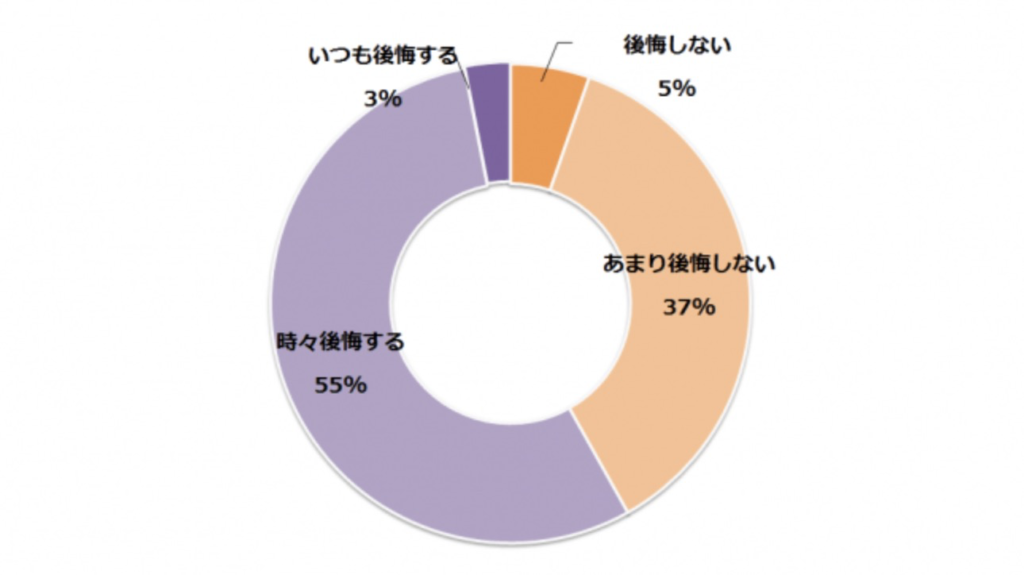

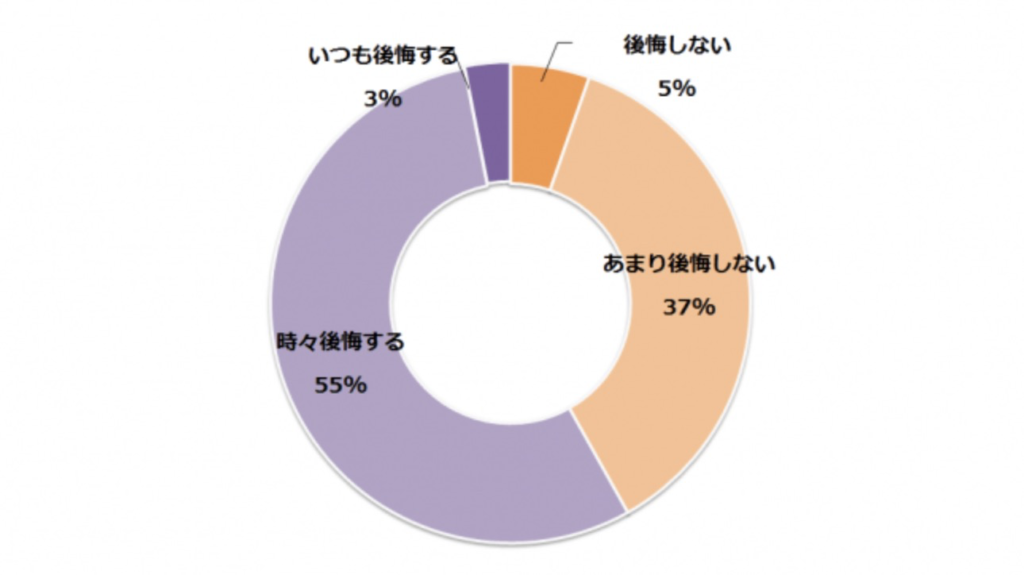

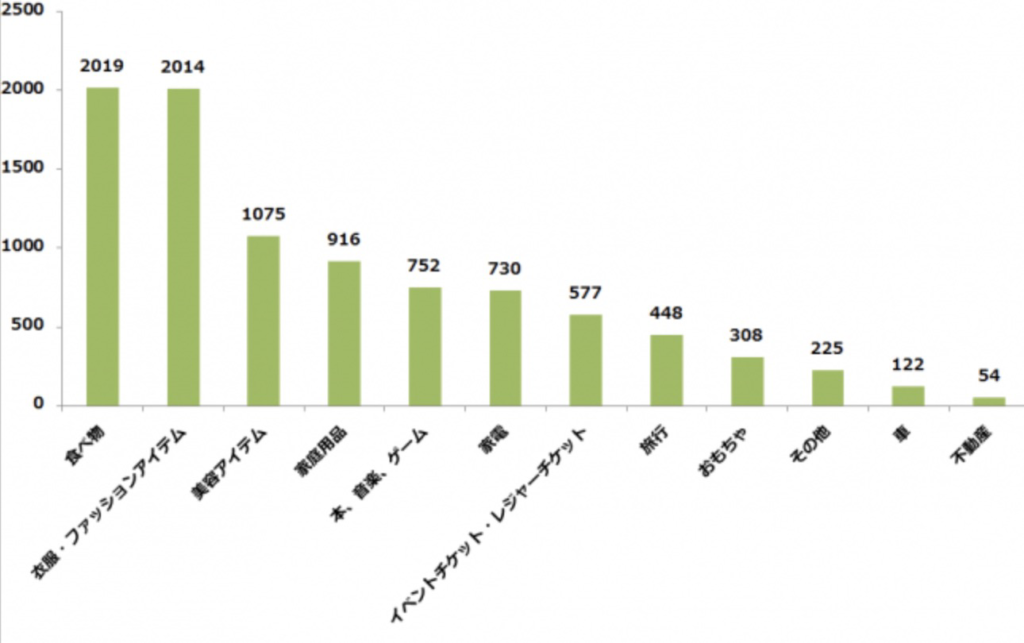

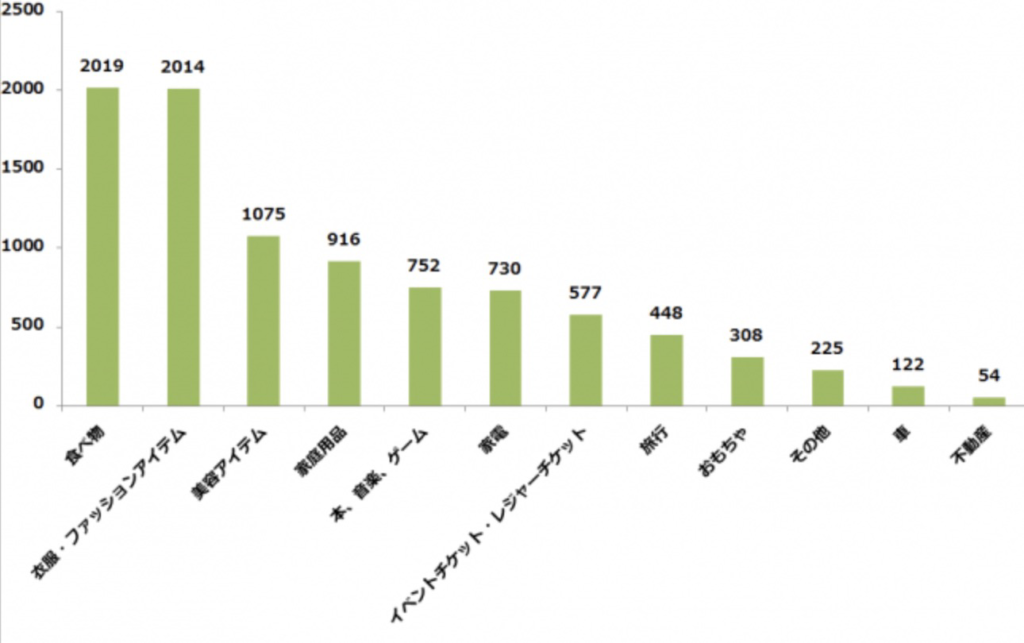

2018年に日本法人グルーポン・ジャパン株式会社が実施した「衝動買いに関する意識調査」をみてみると、衝動買いをして後悔したという人の割合は58%になります。

そして、衝動買いしやすいジャンルをみると “食べ物と衣類・ファッションアイテム” がダントツで多いことがわかります。

確かに食べ物と衣類の衝動買い率は高い気がする

衝動買いは貯金をしたいと考えている人にとって天敵とも言える注意行動の1つであることがよくわかると思います。

対策法

この “衝動買い” への対策法は

その場で判断せずに1日〜1週間考える

これが効果抜群です。

結構ありがちなのが、仕事終わりの金曜日の夜…仕事が終わった開放感やストレス発散のため散財したい欲が爆発し、ネットで欲しいと思ったものをポチっと購入。

次の日に商品が届くと「あれ、これなんで買ったんだっけ?」と冷静に考え、無駄使いじゃね?と気がつく…なんてことがあるんじゃないでしょうか?

そう、これこそが衝動買いによる無駄使いです。

私も今はこれ欲しい!と衝動的に思ったら、その場で即決せず最低1日は考え、金額的に高いものであれば1週間考えて、それでも変わらずに欲しいものだ!と腹落ちしたら購入するようにしています。

時間をおいて変わらずに欲しいと思えるものであれば、それは本当にあなたが欲しいものだと思います。

この方法を徹底するようにしてから、衝動買いは激減!家に無駄なものが増えることはなくなり、貯金のスピードも加速していきました。

ちなみに、この考えてる間に欲しかった商品が売り切れていたらどうするんだよ!と思う方もいますが、そのときはこの商品との縁がなかったんだな…ときっぱりと割り切るようにしています。

公営競技(ギャンブル)

私は今では節約・貯金大好き人間へと変貌を遂げることができましたが、以前は競馬大好きで毎週土日は馬券を買っては少額の勝ちと大きな負けを繰り返し…最終的に貯金を大きく目減りさせる無駄なことをしていました。

そんな私の体験談から言わせてもらいます “ギャンブルに嵌まるとはまじでお金が貯まりません“。

今では時間もお金も無駄にする最悪の行為だと猛省しています

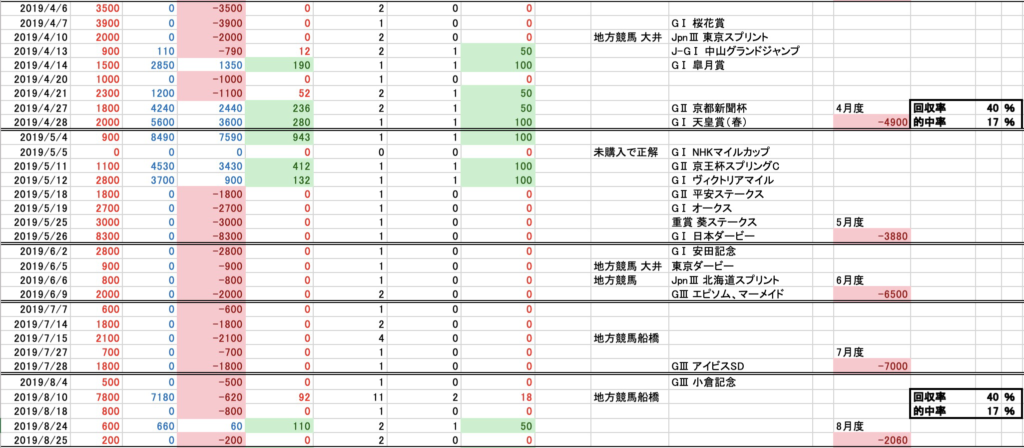

競馬の他に、競輪やボートレースなど様々な公営競技があると思いますが、私が実際後悔した競馬を例として挙げますね。

競馬には控除率という言葉があります。要するに運営側の取り分ですね。

その控除率は馬券の種類にもよりますが、ざっくり20%〜30%と設定されています。

例として単勝(1着馬を当てる)馬券を10,000円分買ったとします。控除率が20%に設定されているので馬券を買った瞬間に2,000円は運営側の取り分として取られているため、残りの80%の金額を他の馬券購入者と競い合うといった感じです。

いわゆるマイナスサムゲームってやつです

私が競馬に嵌っていたとき、もちろん控除率について理解していましたが、オッズの歪み(本来はもっと人気になっていい馬券が割安の状態になっている)を見つけ、常に期待値100%を超える馬券を買え続ければ、控除率なんて気にならないほど稼ぐことができると本気で信じていました。

その結果…惨敗です。もう立ち直れないくらい負けましたね。

今では冷静に考えると、こういったマイナスサムゲームにおいて、100%の確率で勝ち続けることができるのは運営側だけであり、大きく稼いでいる人もいるにはいるでしょうが、そんなのは本当に極小数で多くの人は屍と化しているわけです。

対策法

この “公営競技(ギャンブル)” から脱却する対策法は

勝っても負けても収支を記録し、見直すこと

これが効果的でした。

ギャンブルをしていた方であればわかると思いますが、勝ったときの金額は明瞭に覚えているけど、負け額はいくら?と聞かれると実際の負け額よりもはるかに少ない金額をイメージすることが圧倒的に多いです。

実際に私が競馬に嵌っていたときの収支記録を一部抜粋ですが公開しちゃいます。

見ての通り大赤字です!

回収率40%というと、10万円投資したら4万円しか帰ってこないという…あまりにリターンが低すぎるゴミ投資をしている気分になりますよね。

こういった収支記録を付けることで、翌年の2020年には無事に競馬をやめることができました。

ATMで手数料がかかる取引

塵も積もれば系の話で忘れてはならないのが、ATMの手数料の話ですね。

私も以前は給与振込先の口座を地方銀行にしていたため、平日昼間に給与を引き出す以外(夕方や土日)は手数料がかかってしまい、ものすごく煩わしい思いをしていました。

あぁこの数百円でおにぎりが1個買えたのに…とか思ってました笑

しかし、今では楽天銀行や住信SBIネット銀行のようなネットバンクに給与受取を設定しているため、ネットバンクの特典で入出金は回数制限はあるものの基本的に無料。振込手数料も数回は無料でできるため、ここ数年は一切手数料を支払うことがなくなりました。

たかが数百円の手数料なんて気にしなくていいのに…と思った方、面白いデータがありますよ。

誰もが一度は目にするまたは利用したことがあるであろうセブン銀行…決算資料をみると、セブン銀行は年間1,200億円のATM受入手数料を稼いでいます。

手数料だけで1,200億円ですよ!どれだけの人がセブン銀行の養分になっているのかが、痛いほどわかるはずです。

対策法

この “ATMで手数料がかかる取引” から脱却する対策法は

ネット銀行をメインで利用すること

これが圧倒的におすすめです。

ネット銀行の一番のメリットは、ATM手数料や振込手数料が月に数回無料となるケースが多く、銀行に無駄に手数料を取られることが激減します。

激減と言うか、私はネットバンクをメインにしてから手数料を支払うことは一切なくなりましたね

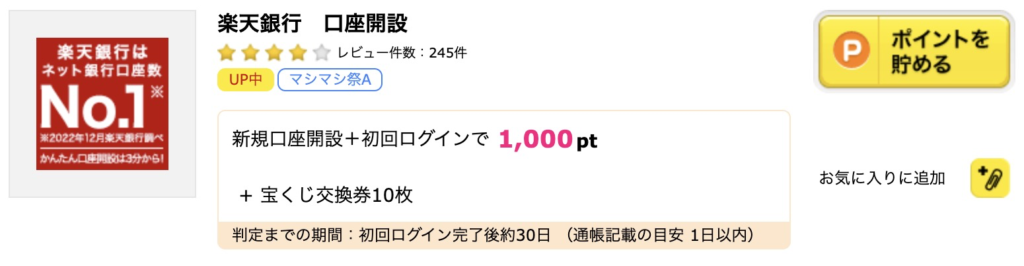

おすすめのネットバンクは、”楽天銀行” もしくは “住信SBIネット銀行” になります。

私も両方のネットバンクを5年近く使っていますが、使い勝手は抜群に良いです。無駄な手数料を支払うことがなく、使いやすいユーザーインターフェースであり、洗練されたネットバンクだと自身を持って言えます。

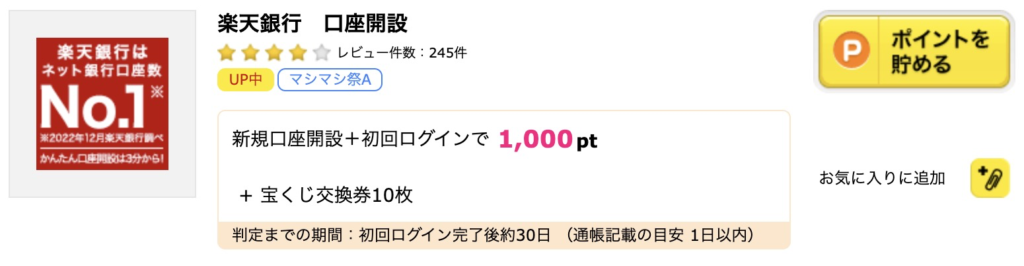

もし、まだ楽天銀行の口座開設をしていない方がいらっしゃったら、是非ハピタスを経由してお得に口座開設をしちゃいましょう。

ハピタスを経由することで現金や楽天ポイント、dポイントなどに1ポイント=1円で交換可能なハピタスポイントを貯めることができます。

ハピタスの使い方

手順としては以下の4ステップ。

- ハピタスにログイン(初めての方は要会員登録)

- 検索窓から “楽天銀行” と入力

- 表示された “楽天銀行” から “ポイントを貯める” をクリック

- 後は画面の案内に従って発行手続きを行えばOK

2023年8月10日現在、楽天銀行の口座開設をハピタス経由で行うことで、1,000円分のポイントがもらえちゃいます。

職場飲み会への参加

職場でのオフィシャルな飲み会ってありませんか?

私、あれ心の底から大嫌いだったんですよ…なんでそれなりのお金を払って、楽しくもない時間を無駄に奪われてしまうのか。

もっというと1次会は百歩、いや一万歩譲って職場の付き合いだから頑張って出るか…なんて微粒子レベルで思えますが、当然のように二次会へ行くでしょ?みたいな雰囲気で拉致られるのが心の底から辛かったです。

私の職場での忘年会の参加費は大体6,000円が相場ですが、私の感覚からすると “3時間上司をおだてる仕事して、時給 -2,000円という罰ゲームを受ける” 感覚に陥るんですよね。

私のこの悲痛な思いに共感してくださる方、間違いなく職場飲み会への参加は見送ることが賢明だと思います。

対策法

この “職場飲み会への参加” から脱却する対策法は

気合いを入れてNOと断る!(雰囲気に呑まれない)

日本人はこういった “みんなが参加するから私もしょうがないけど参加するか” という同調圧力にはめちゃめちゃ弱いんですよね…私も新人の頃はめっちゃ辛いけど参加するのが当たり前だと自分に嘘を言い聞かせてました。

3〜4年目くらいでは、職場飲み会の発生イベントに合わせて勉強会や夜勤の予定を入れて、どうしてもいけないんですよ!的な感じを作り出してなんとか切り抜けていきました。

そして5〜6年目くらいになってからは意を決して “すみません、用事があるので不参加でお願いします” とビビりながら断るようにしていきました。

もちろん上司には「飲み会に参加できないやつは出世できないよ?」なんて嫌味を言われましたが、そんなんで決まってしまう人事評価なんてこっちから願い下げじゃ!と思いながら、平穏な日々と6,000円を守ることができました。

今は新型コロナウイルスの影響で飲み会はやらない雰囲気になっているのが追い風です。出たくもない飲み会で無駄なお金を失うくらいなら勇気を持ってNOと言い放つことをおすすめします。

少しの勇気で平穏を勝ち取れぇぇ!

土日・祝日のゴルフ

これも先ほど紹介した飲み会と近いものがありますが、職場の人達と予定を合わせて一緒にゴルフ行こう!という話になると平日は休みが取れないので、基本的には土日・祝日に行くことになるわけです。

ゴルフを趣味にしている方であればわかるかと思いますが、土日・祝日ってだけで冗談抜きでプレー料金2〜3倍に跳ね上がるんですよね。

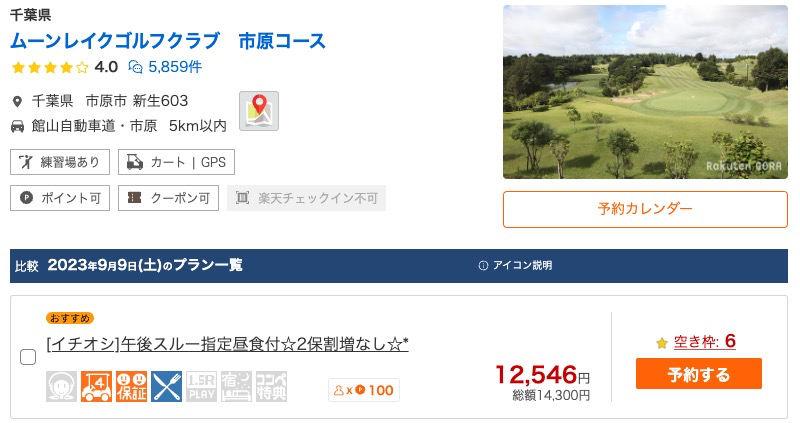

例として楽天のゴルフ場予約サイト:楽天GORA

同じゴルフ場、同じプランで比較してみると…

このように値段が2倍近く違うことがわかるかと思います。

これだけでも精神的ダメージはかなり大きいのに、土日・祝日は予約が多いためとにかく待ちます。

平日はハーフ(9H)2時間くらいで回れるけど、土日は3時間とか余裕でかかるときがあるので休みが1日吹っ飛びます。

ゴルフは大好きですけど、金銭的にも時間的にもとにかく苦痛でしかないわけですよ

対策法

この “土日・祝日のゴルフ” から脱却する対策法は

同じサービス内容であれば、可能な限り安い値段で堪能することを常に意識する

この考え方が重要だと思っています。

友人と一緒にゴルフに行くときは平日に休みを合わせて取るようにしているので、ここは特に困ることはありませんが、職場の人達に誘われたときは、飲み会拒否!と同じように勇気を持って断るようにしています。

まぁそもそも土日にゴルフを誘ってくるのは職場の方々が多いと思うので、職場の人達にゴルフをやっていることを伝えないことが一番の予防になるかと思います。

でもね、グローブの影響で左手だけ日焼けしていないのがゴルフやっている人ならわかっちゃうんですよね…

もっというと、ゴルフは確かにお金がかかる趣味の一つであるのは言うまでもないので、ゴルフを趣味にしないのが何よりの節約につながると思います。

まぁでも広ーい芝生をみながら外でのんびりで過ごしつつ、適度に身体を動かせる開放感が私は大好きなんですよね。

貯金という観点だけで人生の選択肢を制限してしまうのはもったいないので、節約できる部分はしっかりしつつ、人生楽しんでいきましょ。

クレジットカードの分割・リボ払い

これは節約・貯金をする上では、絶対にやってほしくないので重要事項なので最後に持っていきました。

クレジットカードの分割払いは5万円の商品を2〜10回の支払いに分けて購入するといった感じでイメージが付きやすいですね。

一方のリボ払いは「リボルビング払い」とも呼ばれ、大きな買い物を一度に支払わず、何ヶ月かに分けて返済する方法という点では分割払いと同じですが、毎月支払う金額を最低支払額以上(例: 5,000円など)と決めることができるのが違いです。

一見すると支払いの先送りができて、ラッキー!なんて思うかもしれませんが、カード会社からお金を借りているのと同じ意味合いとなるので “高額な手数料がかかる” のがマジでヤバイです。

こういうのは例を見るのがわかりやすいと思うので、リボ払いの返済シミュレーションを使って実際の手数料をみていきましょう。

- 30万円の高額な商品をリボ払いで購入

- 月々の支払金額は5,000円と設定

- 手数料15.00%(実際のリボ払いはこんなもん)

このシミュレーション内容で30万円で購入した商品は手数料込みで、実際はいくらで買えたのかと言うと…

なんと最終的には “30万円→41万円の商品” へと化けてしまいました!

他人からお金を借りて商品を購入すると、ものすごーーく高い手数料がかかるのがよく分かるかと思います…クレジットカードの分割・リボ払いを行うと節約・貯金という観点からは絶対にやってはいけません。

個人的にはショッピングリボ払い返済シミュレーションをした後、「リボ払いに変更する」ボタンを表示しているのが最高にクレイジーだと思うんですよね…これだけ手数料がかかるとわかったのに、誰が変更するんじゃいと。

つまり、リボ払いにしてもらうことでクレジットカード会社の良い儲けになるってことですよ!

対策法

この “クレジットカードの分割・リボ払い” から脱却する対策法は

一括払いで買えないものは、絶対に買わないようにする

私はこれを徹底しています。

クレジットカードの分割・リボ払いをする方って、今手元にお金がない…でもどうしても今この商品が欲しい!という状況に陥ってるわけですよね。

人間って不思議なもので、あとちょっとお金を貯めれば欲しかった商品が買える!という少し背伸びすれば手が届くラインだとお金を借りてでも使ってしまう傾向があるんですよね。

私も以前、貯金額が300万円のとき、400万円くらいの車が欲しいという衝動に駆られてディーラーへ行き、貯金全額と100万円のカーローンで契約する寸前まで話が進んだことがありました。

でもやっぱり借金してまで車を買うなんて…どーなんだろうと、ギリギリのところで契約を踏みとどまることができました。

その2年後、貯金額が500万円くらいになって欲しかった車が現金一括で買える状況になりましたが、これまた不思議なことに “いままであれだけ欲しいと願っていた車が途端に無理して買わなくて良いんじゃね?” と思うようになっていました。

あのとき車を買っていたら現在の資産3,000万円は夢のまた夢だったんじゃないかと思ってる

話を戻しますが、これらの”クレジットカードの分割・リボ払い” の原動力となってしまうのは、買いたいけど微妙にお金が体内という状況と先程紹介した衝動買いが主な原因となっていると思います。

- 一括払いで買えない商品は基本的には買わないようにする

- 欲しいと思った瞬間に買わず、翌日再度検討する

この2つを意識するだけでも”クレジットカードの分割・リボ払い” を大幅に防ぐことができると思います。

さすがに家は現金一括で中々買えないと思うのでしょうがないですが、カーローンはやめておきたいですね

あとはクレジットカードを作成した瞬間にリボ払い設定になっていて、気が付かないうちにリボ払いをしていた…なんてことが結構な頻度で起こっているらしいので、クレカを作成したら必ずリボ払いの設定になっていないことを確認するようにしましょう。

まとめ

本記事では、30代前半で資産3,000万円を築いた著者がやめたこと10選という内容でお話してきました。

色々と書きましたが、一部私の主観が含まれている項目があると思いますが、その点はご了承下さい。

お金を貯めるっていきなりどかーん!と貯まるようなことは基本的にはありえないわけで、日々の小さな積み重ねが本当に色濃く出るものだと思っています。

もし今回紹介したお金が貯まらないNG行動をしていた!という方は、1つでも良いので日々の習慣を見直すことをおすすめ致します。

他にも節約・貯金に関する記事を書いていますので、合わせてご覧頂けると嬉しいです!

本記事が皆様の “貯金・節約” に役立つことを祈っています!

にほんブログ村

それではー。